水电三巨头,“稳”就一个字,然后呢?

今年 3 月初以来,A 股电力股行情卷土重来。其中,华能水电作为国内水电业 " 老二 ",累计涨幅达 14%,表现强于长江水电、国投电力等巨头。

图:水电三巨头股价走势图,来源:Wind

以华能水电为样本,如何看待水电三巨头后续成长性?接下来还会有惊喜吗?

01 业绩持续增长

华能水电是中国华能集团(背后大股东是国务院国资委)旗下唯一水电平台,围绕澜沧江下游向上游进行水电站开发,2021 年开始介入了一小部分风光发电业务。

在 2014 年之前,华能水电投产的水电站都集中在澜沧江下游,包括巧果桥、小湾、漫湾、糯扎渡、景洪,装机容量合计为 1437 万千瓦。

2018-2019 年,公司投产了乌弄龙、里底、黄登、大华桥、苗尾,集中在上游云南段,累计装机量为 563 万千瓦。

2024 年,华能水电投产了托巴,装机量为 140 万千瓦,当年完成设计发电量的 46%,在 2025 年会全容量发电。今年 1 月,硬梁包电站投产,装机量为 111.6 万千瓦。

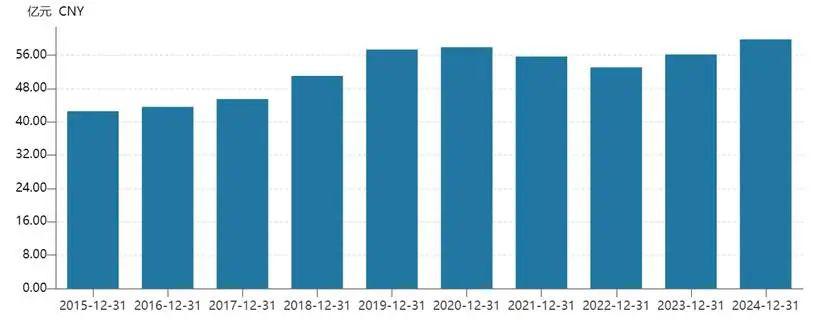

纵观华能水电过去财务表现,只要电站投产,装机量上升,收入往往保持较好增长。在 2015-2016 年,没有新电站投产,加之这几年电价出现大跌,收入持续下降。2020 年以来,公司收入保持稳定增长,主要也与电价持续小幅上升有关。

图:华能水电历年营收走势图,来源:Wind

2025 年一季度,华能水电营收为 53.85 亿元,同比增长 21.8%,归母净利润为 15 亿元,同比增长 41.56%。这与新电站投产以及融资成本因降息下降等有关。

拆分看,一季度华能发电量同比增长 31%,但收入只有 21%,主要原因是电价 0.2552 元,比 2024Q1 少了 2 分钱,下降 7% 之多。这一降幅是比较大的,而此前几年电价整体维持小幅上涨趋势,引发市场关于电力行业接下来几年可能过剩的一些担忧。

一季度,华能水电毛利率为 54.88%,而 2024 年全年为 56.13%,让一些人觉得毛利率因电价降价掉头了。

实则不然,水力发电有季节性因素,一季度因水枯发电量相对少,但折旧等支出固定,导致毛利率往往是每年中最低,第二、第三季度则会持续上升,第四季度又会有所回落。

可见,毛利率看同比更有意义。2025Q1 毛利率相较于去年同期反而上升超过 3 个百分点。在我看来,这主要是经营成本率下降更多(有可能是固定资产折旧减少),对冲了电价下降带来的利空。

一季度,华能水电净利率为 32.3%,创下 2014 年以来新高,保持连续 5 年上升。其中,三费费用率下降明显,从 2020Q1 的 34.6% 持续大幅下滑至最新的 14.8%,主要系财务费用率期间大降 21%。

可见,在央行多次降准降息之下,公司置换低息贷款,带来了比较明显的盈利改善。

此外,华能水电自 2017 年上市以来,累计分红 223.64 亿元,平均分红率为 46%,低于长江电力的 66.4%,高于国投电力的 39.8%。

整体来看,华能水电业绩保持较好增长,是近几年股价大幅上涨的核心因素。

02 量升价跌

展望未来,华能水电业绩还有增长空间吗?这需要从量、价两个维度展开进行分析。

第一,装机量上还有较大增长空间。

2022 — 2024 年,华能水电装机规模从 2356.4 万千瓦增长至 3100.9 万千瓦,累计增长了 744 万千瓦,增幅为 32%。其中,水电增加 436 万千瓦,新能源增加 308 万千瓦。

华能水电拥有澜沧江流域独家开发权,规划总装机容量 3231.8 万千瓦,到目前为止开发投产了 2140 万千瓦,还有超 1000 万千瓦的空间。

2025 年 2 月,华能水电宣布的 60 亿元定增方案中,45 亿元用于如美水电站、15 亿元用于托巴水电站,均位于澜沧江上游。而班达、邦多、古学、古水等水电站也在开展前期工作了。

除了澜沧江流域开发潜力外,华能水电未来还通过收购水电资产来扩大装机规模。比如,在 2023 年 10 月,公司收购华能四川公司,含已投产装机 265 万千瓦,以及在建水电项目 111.6 万千瓦。

除水电装机量外,华能水电新能源装机也能够提供一部分增量。2021 — 2024 年,这部分装机量从 23.5 万千瓦增加至 370 万千瓦。此前制定远期目标将达到 1000 万千瓦。不过,这部分资产盈利能力与水电资产相差较大。

第二,未来几年,电价存下行压力。

2024 年,华能水电在年报中提示电力市场风险,云南新能源装机持续增长、省内及外送需求有限,预计电力供需向平衡偏宽松转变。并且,全国统一电力市场加快建立,保收益、稳电价面临更大压力。

而 2023 年相关提示中,明确提到电力供需形式偏紧,且统一电力市场推进让保收益、提电价面临更大压力。

由此可见,华能水电对电价判断发生了明显转变。那么,2025 年以及未来几年,电价到底会如何演绎呢?

用电需求方面,中电联预测 2025 年全社会用电量增速为 6%,保持稳定。不过,有些人应该会更加悲观一些,因为中美之间关税之争,会导致宏观降速,影响用电需求。不过,这影响应该比较小。以史为鉴,2022 年因疫情,全年 GDP 增速 3.1%,而当年用电需求仍增长了 1.25%。

因此,2025 年以及未来几年,用电需求较为稳定,整体维持百分之几的增长是合理预期。

接下来,其关键是电力供给增速会不会明显快于需求增速。

2024 年,火电、水电、风光、核电发电量占比分别为 63.19%、14.13%、18.2%、4.47%,而装机容量占比分别为 43.14%、13%、42.03%、1.82%。

2022 — 2023 年因为 " 拉闸限电 " 等因素,国家发改委核准了大量的火电项目。机构统计 2022Q3-2023Q4,每个季度核准装机均超过 25GW,单个季度核准量超 2017-2019 年三年之和。

火电项目从核准到建成投产,往往需要 2-3 年时间,那么从时间推算,2025-2027 年将会是这批项目大量投产的时间段,机构预购分别新增 69GW、61GW、45GW。

三年累计为 175GW,为 2024 年火电总装机量的 12%。叠加新能源装机每年按照 200GW-350GW 速度扩张,整体电力供给规模是很快的,预估会大于用电需求量增长。

并且,供给占绝对大头的火电,因煤炭价格持续下跌,也会导致火电电价下行压力较大。而各市场价格相互影响竞争,也会对电价成本最低的水电产生一些影响。

2014 — 2016 年,全国也出现过电力过剩情况。一方面由于经济换挡调结构,增速较慢,而电力供给因前期核准项目大量上马,导致全国电价均价出现连续下跌。

华能水电从 2014 年的 234.77 元 / 千千瓦跌至 2017 年的 176 元 / 千千瓦,整体跌幅达到 24.5%。除了受整体环境影响外,一方面,当时华能 90% 电量供给给云南电网,而当时电解铝等高耗能产业未嵌入云南,需求量不佳。

另一方面,云南率先从 2015 年起实施市场化交易(远低于当时政府核准基数电价)。长江电力客户群体则比较丰富,华中、华东、华南都有,并且有政策限制,2018 年市场化交易占比仅为 11%,受电价影响很小。

总体来看,华能水电未来两年会呈现 " 量升价跌 " 局面。业绩增长主要靠装机量提升以及依靠折旧与财务费用下降来实现。

03 折旧与财务增长点

2019 — 2024 年,华能水电资产折旧均在 53 亿元以上,占营业成本 50% 以上。而糯扎渡、龙开口水电站部分机组在 2025 年起折旧到期,所释放利润大于转固新增折旧额。

图:华能水电固定资产折旧,来源:Wind

拉长时间看,华能水电大坝折旧年限在 45 年,发电机组在 12-16 年,要低于长江电力。而水电站使用年限普遍在 50-100 年,折旧完成后可在后期持续释放利润。

还有一点就是财务费用率持续走低,从 2015 年最高峰的 30.7% 大幅下降至 2024 年的 10.75%。一方面,与公司降低资产负债率有关。另一方面,宏观利率持续下行,可以节约大笔财务费用。

以上两大方面亦是华能水电的利润增长点。整体而言,尽管接下来电价承压,但其他几个利好因素应该能够对冲,维持收入与利润的持续增长。

从估值维度看,当前华能水电 PE 为 19.6 倍,位于 2017 年底上市以来中位数附近,估值属于相对合理状态。短期来看,整个电力板块可能受益于大市偏好红利防御风格。当然,市值大块头的电力龙头,表现较稳的同时,弹性也会相对有限。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

本文来自微信公众号 " 锦缎 "(ID:jinduan006),作者:陈江,36 氪经授权发布。